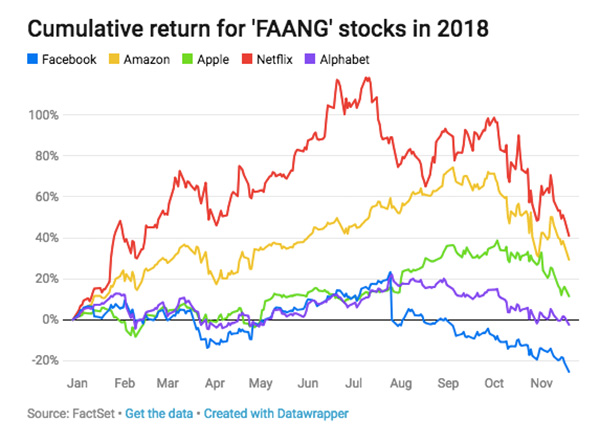

美股接连受到重挫,五大科技股“FAANG”集体进入技术性熊市,长达十年的牛市真的要终结了吗?

当地时间11月20日,美股继前一交易日(11月19日)之后继续大幅收跌。道指重挫551.8点,报24465.64点,回吐今年涨幅。遭受重创的科技股继续下挫,使纳指跌穿7000点整数关口,报6908.82点。标普500指数跌48.84点,报2641.89点。

美股五大科技股“FAANG”涨跌不一——苹果继续下挫,大跌4.78%,奈飞下跌1.34%,亚马逊下跌1.11%,谷歌和Facebook微涨。

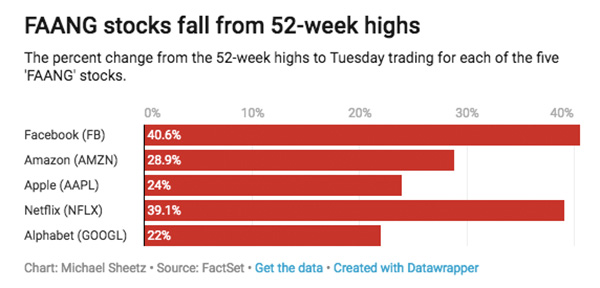

根据华尔街的定义,股价从52个星期内的高点下跌超过20%,就意味着熊市。

Facebook和谷歌均在7月触及52周高点,分别为每股218.62美元和1291.44美元。Netflix在6月达到每股423.21美元的峰值。亚马逊和苹果分别在9月份和10月份触及每股2550.50美元和233.47美元的52周高点。

据CNBC报道,高盛本周二下调了苹果的目标股价。该公司发报告称,“中国和其他新兴市场对苹果产品的需求疲软”,而用户对iPhone XR的接受度也令人失望。

Facebook的股价已经从最高点下跌了40%。自今年夏天以来,Facebook的负面宣传层出不穷,尤其是Facebook高管在2016年美国大选中对外国干预活动的处理方式。

亚马逊10月25日发布的第四季度展望远低于预期,之后股价持续下跌。而奈飞和谷歌的股价基本上与FAANG的其他股票在同步下跌。

华尔街对于牛市是否出现拐点的讨论日渐激烈。

据CNN报道称,从美联储加息、油价暴跌到贸易摩擦,无一不体现出市场对当前环境的忧虑,这是引发美股暴跌的重要原因,但最重要的是,投资者已经做好了接受过去一年经济和利润爆发式增长即将终结的准备。

负责管理1560亿美元资产的Commonwealth Financial Network首席投资官Brad McMillan说:“造成这次回调的原因并不在于基本面的恶化,而在于市场对未来增长的信心变化。这种信心必须回归。很多公司可能已经达到了增长周期的高峰,投资者或已开始意识到这一点”,“如果对利润增长的信心恢复,我们可能会看到股市再次上涨。”

TS Lombard公司全球宏观部门主管Dario Perkins称:“短期内,科技板块出人意料的出现疲软,将对全球经济造成重大影响。而FAANG股票继续大幅下挫将迫使美国股市腹背承压。”

高盛首席美国股票策略师David Kostin在周二写给投资人的信中写道:“简而言之,股市已开始消化经济放缓的风险。”

不少机构都对后市的走向发表了观点。

富国银行:对风险不以为然

富国银行投资研究所(Wells Fargo Investment Institute)资深全球股票策略师雷恩(Wren)说,美联储是否会出现政策失误、全球经济增长是否会放缓、保证金是否会缩水等问题,一直在给投资者带来压力,导致股市抛售。

“如果你对所有这些问题的回答都是‘不’,这就是我们的答案,你就需要介入,买入一些股票。”雷恩说。

雷恩称,从现在到年底,有两件事将决定市场走势。一是贸易问题,二是如果美联储主席鲍威尔(Jerome Powell)在12月会议后的新闻发布会上发表声明或发表任何"不那么强硬"的言论,标普500指数可能反弹回2800-2900点区间。

在雷恩看来,基本面看起来仍是积极的,他说看好工业、非必需消费品、金融和医疗。

高盛:2019年的美股并不十分乐观

首席美股策略师David Kostin团队认为,美股十年牛市不会很快结束,2019年标普500大盘会录得温和的个位数绝对回报,其中包括股息在内的股市回报率为7%、类现金的短期国债回报率为3%、10年期长债回报为1%。

Kostin团队称,美股投资者面临的风险很高、安全边际很低,因为股市估值较历史水平处于“高企”状态。虽然预期美股仍有正的绝对回报,但经风险调整后的股市回报跌至长期均值的不到一半,“现金目前提供了经通胀调整后的正回报”,可能现在回撤风险更为明智。

该机构给出的2019年美股交易思路包括:

家庭、共同基金、养老基金和外国实体等跨资产的投资者,应该在保持股市风险敞口的同时增持现金;这也是很多年以来,现金首次成为比美股还有竞争力的资产类别;

虽然依旧建议超配信息技术与通讯服务两大板块,投资组合的风格应更偏向防御,因此将公用事业板块上调为“超配”,将周期股下调至“低配”;

建议客户参考高盛高质量股票篮子,买入拥有稳定业务与经常性收入的优质股;

应密切关注关税政策,可能给市场带来大麻烦;如果贸易摩擦充分化,将对企业盈利影响巨大,甚至会消除明年任何潜在的盈利增长。

摩根士丹利:美股已进入熊市

摩根士丹利首席美股策略师Michael Wilson断言:“美股已经处于熊市中了!”

Wilson称:“今年有投资者质疑,为何企业财报不差但股价不佳,我们认为,当股价不顾好消息而持续被抛售时,就是熊市了。”

Wilson建议投资者“像对待熊市一样进行交易”:

除非趁低买入策略重新有了正回报,或者明年企业盈利减少到一个可以实现的水平,否则建议投资者像在熊市中一样交易,而不是像在牛市中一样交易。

现在美股不仅看上去像在熊市中,例如标普500成分股中至少有40%都处在技术位熊市,即从52周新高回落至少20%,而且交易起来也像熊市,即逢低买入不再有效。

从历史表现来看,当美股大盘的200日均线掉头向下时,通常需要几个月才能反弹回升。这代表需要耐心而不能仓促交易,以及要考虑逢高卖出而不是逢低买入为策略。

目前90%的滚动熊市已经结束,效果是标普500大盘的预期市盈率已从去年12月峰值收缩了18%。

摩根大通:重申逢低买入

据财经媒体Zerohedge报道,摩根大通量化及衍生工具研究部主管Marko Kolanovic在11月19日美股跌幅不断扩大之际,再次重申逢低买入的逻辑成立。理由是,此前风险偏好被两个核心变量辖制,一是担心美联储加息超过中性利率,二是担心贸易摩擦升级。

Kolanovic认为,上周这两大迹象都有所好转,特别是美联储一二把手等货币政策制定者表达了“加息到中性利率就好”的信号,基本可以被解读为“一个有效的降息声明”。再结合创纪录的四季度企业股票回购活动,都有助于美股市场在年底重新走高。

在最新发布的研报中,摩根大通预测,随着财政、货币对经济刺激效果的逐渐消退,以及贸易政策的负面拖累,2019年美国经济增速将出现较大幅度的放缓。

摩根大通指出,在2019年内,美国经济将出现的变化有:联储加息至3.25%-3.5%,经济增速由今年四季度的同比3.1%大幅放缓至1.9%;在经济降温的同时,通胀和工资却会保持上涨。

瑞银:利好美国的因素看来开始衰落

瑞银财富管理投资总监办公室大宗商品主管兼亚太区外汇及经济主管施德铭称,美股最近几年表现领先全球,全靠科技股所带动,现在反成为绊脚石,纳斯达克指数10月至今的回报跑输全球股票。

利好美国的因素看来开始衰落。去年减税措施导致美企盈利上升,确实拉动美股,但消息的“有效期”只维持到10月,而且利好因素明年将消失。此外,美企的边际盈利已接近历史高点。

该机构认为,美国资产看来已失去了光环。“我们建议过去倾向美国的投资者,在异常波动的时代,必须确保资产组合适当地分散。”施德铭说。