近年国内ETF市场的快速发展,各大基金公司接连开启“费率战”、“分红战”。作为指数基金投资者,选择更低费率的指数基金,是为数不多赢在起跑线的必选操作。

基于早年成长牛、杠杆牛、创业板牛的刺激下,诸多国内投资者在选择基金产品时,往往更重视产品的“未来潜在”收益率,而不忽视“当下”的沉默成本。

基金公司则乐见其成,早年在宣传相应指数基金产品时,往往有意无意“忽视”基金费率。为了管理费,部分管理人甚至会说:我们要注重投资收益率,而不是着眼微弱的管理费差距。

但事实真是如此么?

一、低费率让投资赢在起跑线

约翰博格曾言:拥有一只费率最低的指数基金,最终都会击败绝大多数投资专业人士。

博格认为,费用的控制对货币基金收益的影响因素占比为95%,对债券基金收益的影响因素占比为80%,对股票型基金收益的影响因素占比约65%。

他在一次演讲中解释道:

“假设两位投资者初始投资都是1万美元,费前收益率都是年化10%,但是如果第一位投资者的基金费率是0.3%,相当于费后收益率是9.7%,20年后他的总回报是63700美元。

假如第二位基金投资者选的基金费率是1.2%,相当于费后收益率是8.8%,20年后他的总回报是54000美元。

两者差距约9700美元,差不多是当时1万美元的初始投资了,而差异归因于基金费率的差异。”

这个道理放任四海皆准,同样是投资A股ETF的关键要素:

一个0.15%+0.05%的产品对比0.5%+0.1%的产品,每年能多获得0.4%的收益率。长此以往,复利叠加,长期下来的收益率差异是惊人的。

上图对比上两个最大的跟踪沪深300指数的ETF产品,均是最热门的产品。其中常规费率为0.5%+0.1%,低费率则为0.15%+0.05%。

10年实盘跑下来,低费率ETF累计跑赢高费率高达10.23%,妥妥地多赚一年。

都是指数化产品,都是被动跟踪,选择合适的低费率指数基金产品,是起跑时可做的简单操作,但对未来的收益率却有决定性的影响,何乐而不为?

部分指数增强产品,收着更高的费用,跑不赢低费率ETF的却有大把,你想要更高的收益率,其实只是缴纳了更多的管理费而已。

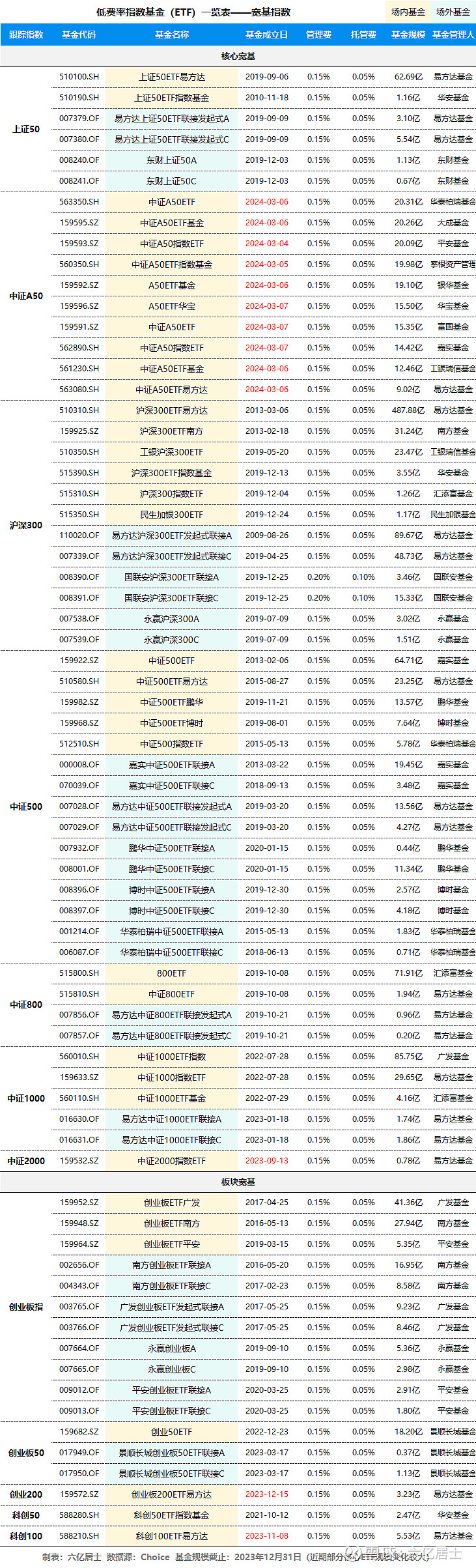

二、2024年最新低费率ETF+场外基金一览表

随着ETF市场不断发展,新指数、新基金层出不穷,随着竞争加剧,不少基金公司开始加入费率大战。

本次季度更新,表内增加了中证A50、中证2000、创业板200、科创100、恒生红利低波、红利低波动等低费率产品,均是我们日常待选的重要标的。

表内产品共计139个,包含场内ETF和场外指数基金,并剔除规模不足1亿的产品,基本囊括指数化投资日常所需指数。

表内产品根据指数地位、基金规模排序,并无主观优劣之分。在实际选择时,仍应关注指数编制规则、基金过往业绩,契合自身风险偏好,搭建以宽基指数为主,行业指数为辅的指数基金池。

1、核心宽基与板块宽基

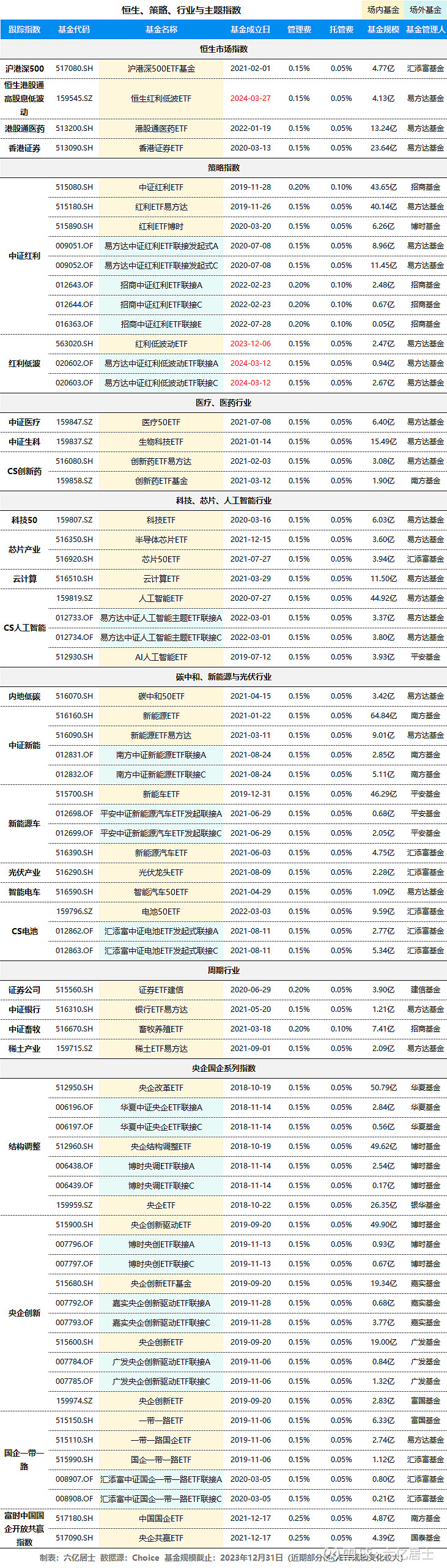

2、恒生、策略、行业与主题指数

基金费率是藏在产品背后的隐形杀手,这一点不可不重视。对于被动化投资而言,关注低费率基金也是为数不多可以提升收益率的关键点。

从长期投资的角度,基于自身需求,契合风险偏好,注意宽窄搭配,选择规模合适、费率低廉、跟踪紧密、公司过硬的指数基金产品是优选。

不是任何低估的指数都适合我们,也不是所有低费率的产品都值得选。契合自身风偏、制定完整策略,有的放矢的去投资才是良策。

61会保持一定周期的更新,确保表内的数据的及时性与完整性,由于数据众多、能力有限,表内难免存在一些纰漏,还望各位朋友留言斧正。

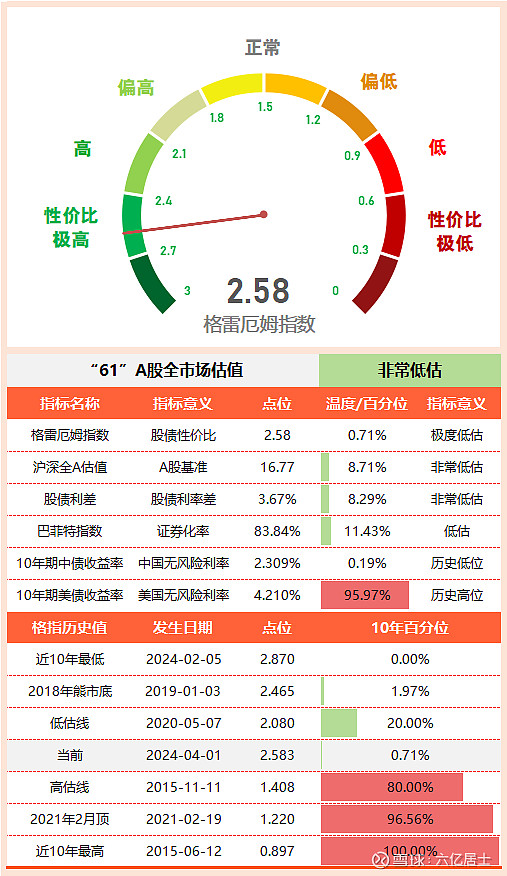

三、“61”全市场估值仪表盘

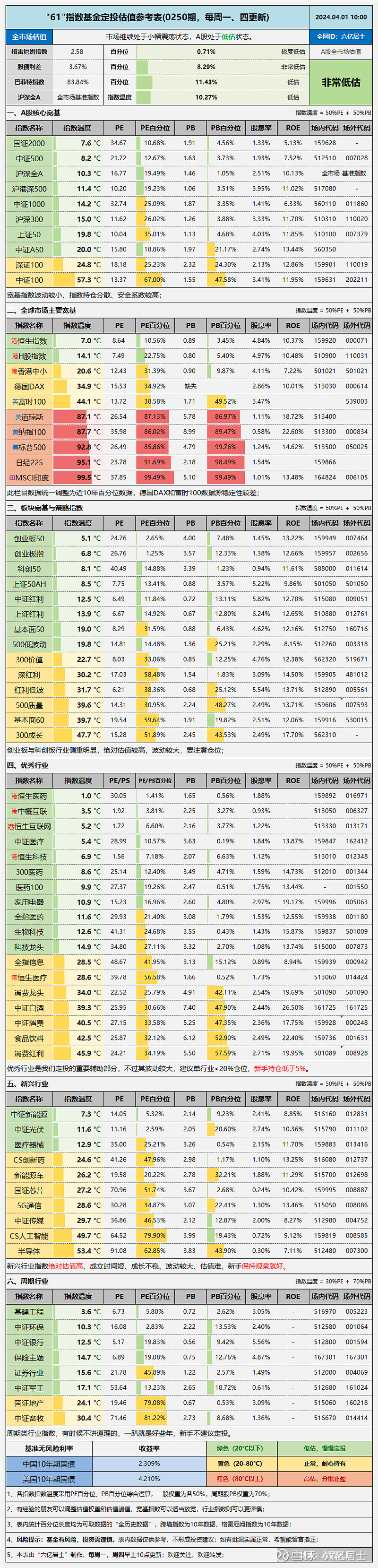

四、“61”指数基金估值表(0250期)

====================

跌宕起伏的一季度结束了,2023年年报与2024年一季度报也已陆续发布,后续61将分享2023年各主要指数营收与利润的增速,以及最新行业占比、ROE等关键指标的变化。

====================

统计不易,还望多多点赞、转发,也欢迎多多留言建言,一起成长。

扩展阅读:《指数基金文章目录列表》(新手必看)

#雪球ETF星推官# #雪球星计划#

风险提示:本文内容仅供参考,不构成投资建议。投资有风险,入市需谨慎。请在做出投资决策前,仔细阅读并理解相关基金的法律文件,如《基金合同》、《招募说明书》等。过往业绩不代表未来表现,投资者应根据自身情况,审慎决策。