今年可谓是多数美股投资者的“丰收大年”,标普500指数和纳斯达克100指数“史诗级反弹”令绝大多数华尔街策略师去年年底发布的预测报告失准,但这并不意味着美股市场没有“失败者”。例如,生物科技类个股的股价表现普遍极其不佳。尽管纳斯达克生物科技指数今年迄今实现正向回报——涨幅为3%,但与美股基准指数——标普500指数高达24%的回报率相差甚远,远远不及纳斯达克100指数高达50%的涨幅。

随着美联储将基准利率升至22年来的最高水平,全球投资者对于高估值且未能实现盈利的公司情绪低迷,尤其是一些未盈利的中小型生物科技公司却仍需要在充满挑战的资本市场背景下筹集资金以维持新型药物开发与试验,因此估值可谓集体坍塌。来自华尔街大行摩根士丹利的分析师Jeffrey Hung表示,中小型生物科技公司在2023年的所处形势“令人生畏”。

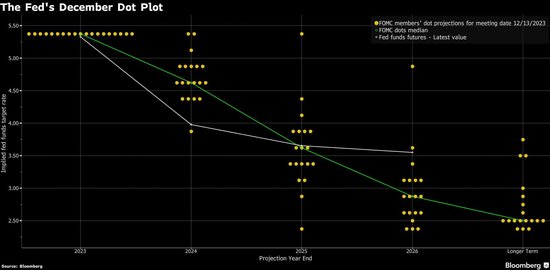

然而,随着美联储主席杰罗姆·鲍威尔(Jerome Powell)在利率决议后的新闻发布会上暗示美联储可能已经结束紧缩政策,并且开始考虑降息政策后,交易员纷纷押注于明年3月开启降息周期,且降息预期幅度高达150个基点。最新FOMC点阵图预期中值显示,美联储可能将在2024年至少降息三次,每次降息25个基点,比美联储官员们9月的预期激进得多,高于接受彭博最新调查的经济学家们预期的降息50个基点。

也就是说,有迹象表明,2024年生物科技公司所处的宏观环境可能将有所改善,因此,摩根士丹利分析师Jeffrey Hung对2024年美股市场的中小型生物科技公司的股票价格持“谨慎乐观态度”,而不是此前维持的“悲观预期”。

Hung在近期发布的报告中表示:“在医疗保健领域,生物科技类个股的相对估值似乎更具吸引力。”“在高于趋势的经济增长水平和通货膨胀率下降的宏观环境之下,与医疗保健领域相关的股票往往将表现出色。市场定价暗示美联储将在2024年降息次数接近5次,每次降息25个基点,预计将从明年5月开始……我们仍然希望在中小型生物科技成长股中持有核心头寸,因为这些公司本身在获得FDA批准、营收可观的产品方面具备下行保护底线,并且在美国生物科技市场投资热情回归、营收增长和积极数据回报投资者时,股价的潜在上行空间非常大。”

由于前景更加乐观,且符合上述标准,分析师Hung认为2024年是时候对一些前景积极的生物科技股出手买入,他最近上调了对两家生物科技类股票的评级。事实证明,不仅分析师Hung对这两只股票走势有信心,根据TipRanks的数据库,覆盖这两只股的华尔街分析师一致评级为“强力买入”。

Amicus Therapeutics (FOLD.US)

摩根士丹利分析师Hung支持名单上的第一只股票,即首选标的是“Amicus Therapeutics”,这是一家生物科技研究公司,专注于开发治疗“罕见和孤儿疾病”的新药。这类疾病的特点是对患者的破坏性影响,患者群体的基数往往相对较小,且治疗药物极度匮乏。对于一些大型生物制药公司来说,它们面临着艰巨的挑战:新药市场虽然广阔,但很难使其抵消开发过程中产生的高额管理费用。

Amicus已经接受了这一挑战,并正在研究一系列具有新作用模式的全新药候选药物,该公司已经达到了生物制药行业的“圣杯”,两种新药疗法获得了批准并商业化。这两种疗法分别是galafold和pombility-plus-opfolda,前者用于治疗成年法布里疾病,后者用于治疗晚发性诊断后的庞贝氏症。

这些获批的药物上市给Amicus带来了可靠的营收来源,而且该公司今年的营收规模一直呈上升趋势。营收的大部分来自于galafold的持续销售额,在2023年第三季度达到1.007亿美元,同比增长23%,这是galafold的总销售额首次超过1亿美元。pombility-plus-opfolda联合疗法的销售额约为277万美元,相比之下这一组合在去年的第三季度仅仅创造了6万美元的总销售额。

在第三季度每股亏损部分,Amicus报告每股净亏损为0.07美元,总净亏损约为2160万美元。这是Amicus报告的每股净亏损最低的一次,远远优于华尔街分析师的平均预期数据。该公司预计在第四季度业绩报告中显示Non-GAAP准则下的盈利能力。

摩根士丹利分析师Hung表示,Amicus对投资者来说是一个可靠的投资选择。他对Amicus转变为净利润的预期印象深刻,并写道:“我们预计该公司将在年底达到Non-GAAP准则下的每股正收益,公司在过去一年中已经实现了每一个主要目标(例如批准Pombiliti + Opfolda)。展望未来,我们的重点关注仍然是Galafold和Pombiliti + Opfolda带来的销售额,我们认为Amicus在这方面处于有利地位。我们大幅削减了研发费用,因为我们相信,在未来12-18个月内,公司早期管道产品线的开发费用仍将相当有限。”

因此,Hung将摩根士丹利对Amicus Therapeutics 的股票评级从“持股观望”上调至“增持”。摩根士丹利给出的20美元目标价则意味着未来一年潜在涨幅高达47%。

基于7个一致性的正面评论,Amicus获得了华尔街分析师一致给予的“强烈买入”评级。该股截至上周五的交易价为13.60美元,19.71美元的华尔街分析师平均目标价则表明,Amicus未来一年股价的潜在涨幅高达45%。

Acadia Pharmaceuticals (ACAD.US)

摩根士丹利的第二个选择标的是Acadia Pharmaceuticals ,这是一家致力于治疗中枢神经系统紊乱和疾病的生物科技研究公司。与上述Amicus一样,Acadia已经进入商业化阶段,市场上有两种获得监管机构批准的药物,并且正在积极进行研究,包括批准药物的新应用症状和几种新的候选药物。

Acadia批准的第一种药物是pimavanserin,商品名称为nuplazid,这是一种非典型抗精神病药物,目前被批准用于治疗与帕金森病相关的精神疾病——如妄想和幻觉。该药于2016年首次获得批准,在最近报告的第三季度业绩中,其实现的净产品销售额为1.448亿美元。2023年前三个季度,nuplazid的销售额达到4.053亿美元,同比增长6.5%。

Acadia目前正在继续在其临床试验项目中研究pimavanserin。该公司最近报告了2期ADVANCE研究的积极结果,该研究的重点是使用这种非典型抗精神病药物治疗“精神分裂症阴性症状”。目前,pimavanserin是ADVANCE-2研究的主题,这是一项用于治疗精神分裂症状的药物的三期试验。预计该公司将于明年公布最新的研究进展。

关于nuplazid的其他重要消息是,本月早些时候,Acadia在美国特拉华州联邦地方法院赢得了一场专利诉讼。该案件是基于去年10月提起的两起诉讼,指控市场上的nuplazid副本侵犯了Acadia版权。该公司在简易判决中赢得了诉讼,消息传出后,ACAD的股价涨幅高达32%。

Acadia产品组合中第二种获批的药物是trofinetide,今年早些时候获批用于治疗Rett综合征。该药物已被命名为dayblue,并在市场上用于治疗成人和2岁以上儿科患者的Rett综合征。今年3月,dayblue获得了FDA正式批准,并在不久之后投入商业运营。该药已经为Acadia带来了可观的营收规模,在2023年第三季度该产品销售额约为6690万美元。

在对该股的评级报告中,摩根士丹利分析师Hung指出,其中一些重要因素对Acadia股票价格非常有利,Hung写道:“我们将Acadia股票从‘持股观望’上调至‘增持’,因为我们相信Daybue销售额可能将保持强劲。”“虽然管理层预计该产品的推出将更加线性化,但我们对市场机遇感到鼓舞,并认为该公司将能够识别更多的目标患者,并继续增加对于Rett综合征患者的适用规模。此外,上周法院在Nuplazid专利挑战中支持Acadia的裁决消除了许多投资者关注的一个重大不利因素。”

“我们将治疗Rett综合征的Daybue市场份额预估提高至50%的峰值份额(从此前预期的40%上调),同时将摩根士丹利对Acadia Pharmaceuticals的目标价从31美元升至40美元。”分析师Hung在报告中指出。目标价从31美元上调至40美元,这意味着在大摩看来,该股未来一年可能将上涨约27%。

这家生物科技公司最近获得了16份来自华尔街分析师的评级研报覆盖,总体来看获得了“强烈买入”的一致评级,给予Acadia的平均目标价为34.20美元,意味着较上周五31.40美元的收盘价格将上涨约9%。