图片来源@视觉中国

钛媒体注:本文来源于微信公众号亿邦动力(ID:iebrun),作者 | 张睿, 钛媒体经授权发布。

电子元器件行业即将迎来三家产业互联网创新模式的上市公司。

深圳华强电子网集团股份有限公司(简称“华强电子网”)计划在创业板上市,融资金额4亿元,其上市申请已经通过上市委会议,9月4日更新了招股书注册稿;深圳嘉立创科技集团股份有限公司(简称“嘉立创”)6月30日提交在主板上市的申请,融资金额66.7亿元,深交所于7月31日发出第一轮审核问询;云汉芯城(上海)互联网科技股份有限公司(简称“云汉芯城”)同样计划在创业板上市,融资金额9.4亿元,其在7月13日更新了深交所的第二轮问询函回复意见。

在电子元器件产业链条中,该三家公司处于中游环节,业务涉及PCB 制造、BOM配单、在线交易、电子装联,借助互联网和数字化技术,它们推进全产业链的升级改造,提高了电子元器件行业效率。

亿邦动力注意到,三家公司对自身的行业归类有所不同:华强电子网则属于“互联网和相关服务”,嘉立创属于“计算机、通信和其他电子设备制造业”,云汉芯城属于“批发业”。

作为产业互联网模式探索的代表性企业,华强电子网、嘉立创、云汉芯城的业务有什么差异?电子元器件行业与产业互联网融合发展趋势该如何理解?

先来梳理下电子元器件行业。

我们能够接触到或者了解到的很多行业,如消费电子、汽车电子、工控医疗、 通信、航空航天,都离不开电子产品,电子产品中的电子模块是由一个或多个器件组成的可独立使用的电路,通常具有特定的功能,其性能会直接影响到产品整机的品质和使用。

电子模块的功能实现依赖于电子元器件。其按产品类型划分,电子元器件可分为半导体器件、被动电子元器件、连接器等类别。根据应用场景与参数的差异,又可分为数千万种细分品类。电子元器件行业应用场景十分广泛,是电子信息产业的基石。

从电子元器件到电子产品,还需要以被称为“电子产品之母”的印制电路板(Printed Circuit Board,简称“PCB”)为载体。通过插装、表面贴装、微组装等方式,各类电子元器件被装焊在PCB上,实现装配和电气连通,这个过程被称为电子装联(Printed Circuit Board Assembly,简称“PCBA”)。

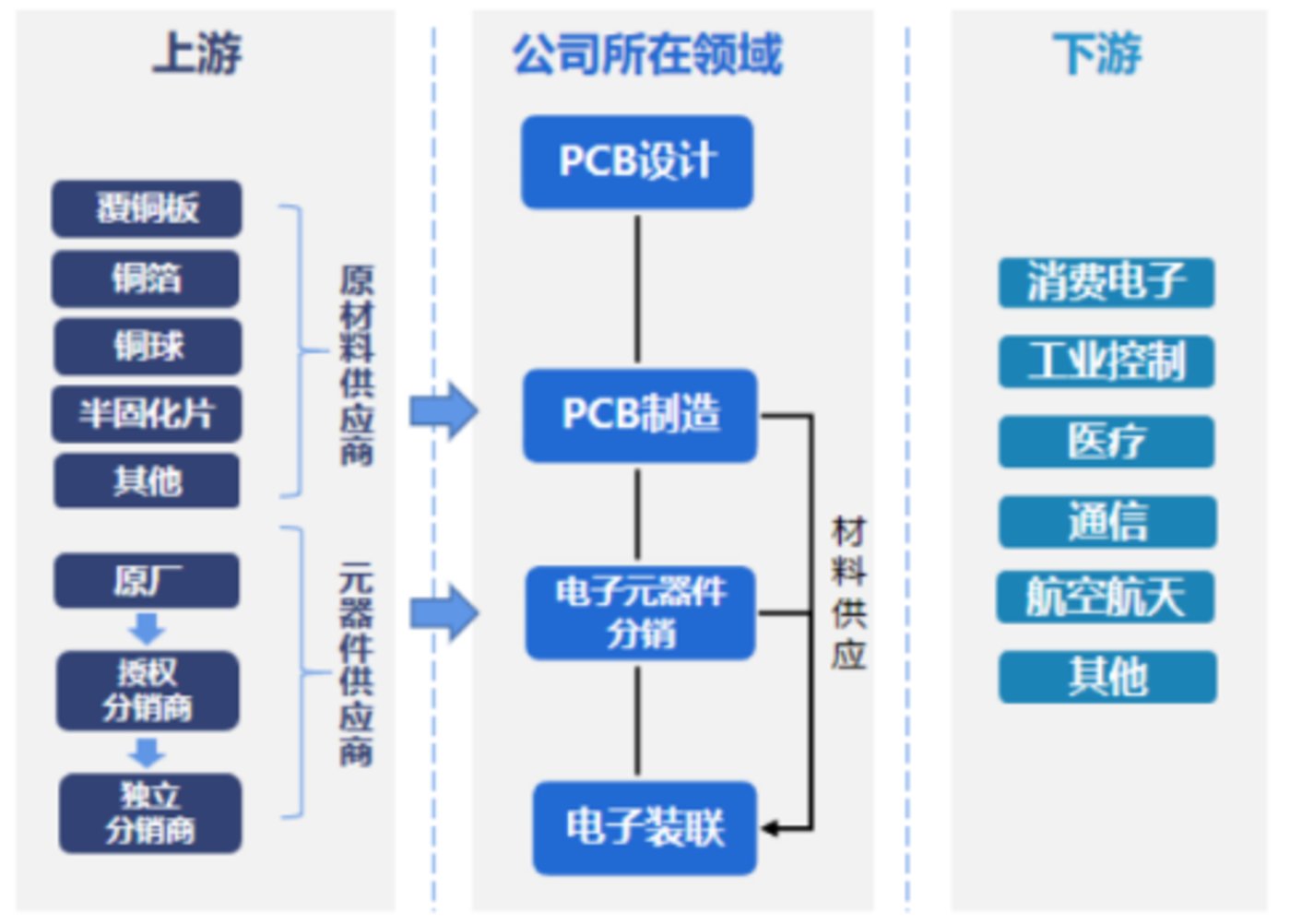

总的来说,电子模块的制造,需要经过方案设计、PCB 设计、PCB 制造、BOM 配单、电子装联和检验测试等多个环节。从电子元器件流通链看,可分为上游的原厂、中游的电子元器件分销商及下游电子产品制造商。

图片来源:嘉立创招股书

本文要研究的三家公司:华强电子网、嘉立创、云汉芯城,均位于电子元器件产业链中游,其中嘉立创业务线最长,覆盖PCB设计、PCB制造、电子元器件分销、电子装联,云汉芯城和华强电子网业务主要集中于电子元器件分销,云汉芯城有少部分PCBA业务。(具体将在本文第二部分对比)。

电子元器件产业链的特点是上游集中、下游分散,且品类繁杂,需求多样,中间存在规模巨大的流通市场。大约1%的下游电子产品制造商直接向上游原厂采购,采购金额为总体市场份额的44%左右,其余99%的下游制造商主要通过分销商渠道采购,采购金额约占56%的市场份额。

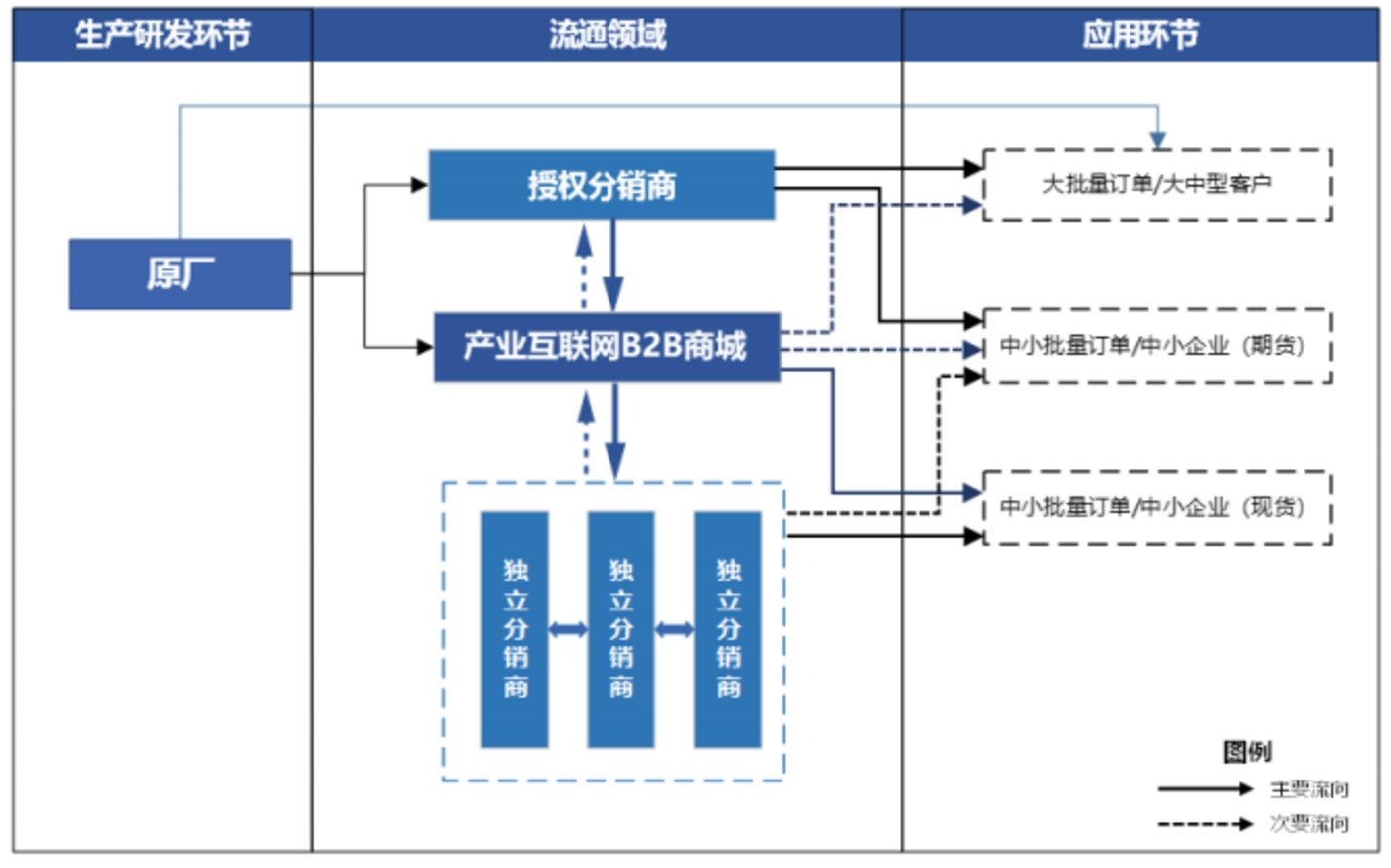

电子元器件流通环节的参与者,有原厂、授权分销商、独立分销商以及产业互联网B2B商城等。原厂、授权分销商主要服务来自大批量订单或大型客户的需求,独立分销商及产业互联网B2B商城则面向“小批量、多样化、快交付”的长尾需求。

图片来源:云汉芯城招股书

全球电子元器件流通领域中大型分销商有艾睿(Arrow)、大联大控股 (WPG Holding) 、 安富利(Avnet) 、 TTI、得捷电子(Digi Key)、文 晔科技(WTMicroelectronics)、贸泽(Mouser)、富昌电子(Future Electronics)等,中国大陆的大型分销商主要有中电港、泰科源、深圳华强、信和达、唯时信、力源信息等。电子元器件流通环节行业集中度低,2021 年,国内前 3 大、前10 大分销商市场占有率分别低于 5%、10%。

华强电子网、嘉立创、云汉芯城属于产业互联网B2B商城,通过线上交易以及大数据与人工智能的支持,产业互联网B2B商城能够以较低的服务成本,为海量中小批量/中小企业现货需求订单提供涵盖产品选型、货源匹配、智能推荐、品质管控等在内的供应链服务。

至于印制电路板,当前全球共有近 3000 家 PCB 企业,根据 Prismark 数据,2021 年全球 PCB 行业前十大厂商营收合计为 284.55 亿美元,市占率达到 35.16%,市场集中度不高,在价格和交期上竞争都比较激烈。

PCB的需求可以分为样板、小批量板和中大批量板,样板和小批量板通常订单数量多,金额小,产品种类复杂,交期要求短,对生产柔性化高,而中大批量板订单数量少,金额大,产品种类少,周期长,但对生产稳定性、良率以及成本管控要求高。

服务样板、小批量PCB的公司有传统线下服务模式的兴森科技、金百泽、迅捷兴等,还有以线上接单、拼版制造的产业互联网模式的嘉立创、硬之城、捷配等。

实际上,PCB设计、PCB制造、电子元器件分销、电子装联的需求是相互关联的,因此华强电子网、嘉立创、云汉芯城,硬之城、捷配、猎芯、华秋电子等具备互联网数字化能力企业,以中小批量订单或中小企业为服务对象,都在将业务向多个环节延伸,最终目的是实现一站式服务。

02 公司对比: B2B销售向全链条延伸华强电子网、嘉立创、云汉芯城业务有哪些相似与不同?

根据三家公司的招股书,华强电子网的主营业务包括全球采购服务、综合信息服务,2022年营业收入为38.55亿元;嘉立创的主营业务包括印制电路板、电子元器件、电子装联、其他业务,2022年营业收入为63.87亿元;云汉芯城的主营业务包括B2B销售、PCBA,2022年营业收入为43.33亿元。

尽管名称不同,但电子元器件B2B销售是三家公司都有的最核心的业务——通过线上商城的方式,满足客户的样品、小批量电子元器件采购的选型、BOM 配单、支付、订单追踪等流程需求,公司则以购销差价的方式获得盈利。

嘉立创的电子元器件B2B销售通过立创商城()实现。立创商城采取现货模式,即先采后销,这也是它与其他两家不同的地方。

截至2022年12月31日,立创商城电子元器件现货库存SKU超43万,累计覆盖超4000家电子元器件品牌,获得633家国内外优质供应商的产品授权,年出货订单量超200万单、工作日日均出货SKU近8万。此外,立创商城拥有广东和江苏近10万平方米智能化仓储。

2022年,嘉立创的电子元器件销售收入为30.99亿元,在主营业务收入中占比为49.79%,超过来自印制电路板的收入(约26亿元,占比41.77%),而2021年和2020年,电子元器件销售收入占比分别为45.03%,42.62%,印制电路板收入占比分别为50.35%,52.4%。

云汉芯城B2B线上商城()销售方式可以分为先销后采和先采后销两种模式,先销后采模式在报告期各期占营业收入比重均在95%左右。先销后采模式的基础是数据合作,云汉芯城利用API调用接口或数据包形式,集合上游供应链实时库存数据,并加以标准化、数据化处理后在前台展示,包括库存数量、厂牌、交期、销售价格等。

客户下单后,云汉芯城按照订单中产品型号、厂牌、数量、交期等需求,结合供应商提供的库存、交期数据或向供应商询盘情况,再向供应商下发采购需求。采购而来的产品通过物流运输至云汉芯城仓库,云汉芯城再按照交期要求通过顺丰等第三方快递物流公司向客户寄送产品。

与现货模式或者先采后销模式相比,先销后采可以扩展扩充可售SKU数量,云汉芯城日可售SKU超过2400万,而且资金压力和库存跌价风险较小,库存流转效率高,但其劣势是对商品的控制力较弱,从客户角度看采购稳定性不够,可能会出现发货不及时状况。

2022年,云汉芯城的B2B销售业务收入为43.14亿元,在主营业务收入中占比99.61%,2021年和2020年B2B销售业务收入占比分别为99.75%和99.51%。

华强电子网全球采购服务即电子元器件B2B销售业务,也是通过API和FTP连接的供应商库存数据,与云汉芯城一样实行先销后采模式。

但华强电子网的客户下单方式与嘉立创、云汉芯城又有所不同——其客户向业务人员询盘,业务人员利用EBS系统及供应商库、SKU库数据资源,通过产品搜寻、型号匹配、库存查询、全球比价等信息技术手段为其寻找货源并完成采购。

EBS(Electronic BOM System)是华强电子网面向内部使用的采购服务系统,由深圳华强收购“捷扬讯科”,并与华强电子网合并而来,EBS系统中有供应商、SKU 、市场需求及交易信息等数据库资源,能够提供智能化的信息搜索、市场预测和决策支持。

华强电子网核心客户群体是大中型B端电子制造类企业,由业务人员长期跟踪服务,客户通过即时通讯工具或邮件等方式,直接向业务人员提供需求信息,这是其与嘉立创、云汉芯城中小客户的不同之处。同时,华强电子网的线上商城“华强商城”()作为 Web 端入口,为学校、科研机构、个人等小微客户提供相对标准化的电子元器件采购服务。

2022年,华强电子网的全球采购服务收入为37.16亿元,占比96.39%,2021年和2020年占比则分别为96.51%、81.2%。

全产业链业务延伸可见,单就电子元器件B2B销售规模而言,云汉芯城大于华强电子网大于嘉立创,但嘉立创还有印制电路板和电子装联业务,两者合计收入超过30亿元。

嘉立创在广东省内的珠海、惠州、韶关和江西吉安、江苏淮安等地建立了占地约百万平方米的五大现代化数字生产基地和两大智能电子元器件仓储基地。截止2022年年底,嘉立创PCB业务年出货订单量超900万单,PCBA年出货订单超60万单。

除此之外,基于一体化产业发展趋势,嘉立创开拓了EDA/CAM工业软件、激光钢网等电子产业配套服务和与电子产业链服务具有“客户同源”特点的3D打印、CNC制造、FA机械零部件商城等机械产业服务。

生产制造是嘉立创的优势,嘉立创计划通过上市募资扩大产能,其招股书显示,上市募集资金的投资项目包括:

高多层印制线路板产线建设项目

PCBA智能产线建设项目

研发中心及信息化升级项目

智能电子元器件中心及产品线扩充项目

机械产业链产线建设项目

云汉芯城也有PCBA业务,客户可在网站上输入物料种类、贴片数量、单片SMT 元件数量等参数,系统自动报价,客户可根据报价自行下单采购。随后,公司安排PCBA生产制造服务,并按交期向客户交货。

不过,PCBA业务在云汉芯城的收入中占比还很小,2022年,PCBA业务的收入为2011.65万元,占比0.53%。

云汉芯城计划更多地向生产端延伸,其招股书显示,上市募集资金将用于:

大数据中心及元器件交易平台升级项目

电子产业协同制造服务平台建设项目

智能共享仓储建设项目

补充流动资金项目

协同制造服务平台将新建PCBA示范性智能生产线,研究实现传统工厂设备接入协同制造服务平台所需要的数字化改造和流程数据打通,前端以BOM+PCB+PCBA 的“一站式”生产服务订单为牵引,内部打通从客户端设计文件数据解析、电子物料自动齐套分析、可制造性产品分析和贴片生产制造等环节的全流程数据链路。

华强电子网的收入除了全球采购服务,还有一部分来自综合信息服务,该业务是为电子元器件供应商提供产品展示、信息发布、数据推广、营销广告等服务;为电子元器件采购方提供电子元器件供应商和产品信息搜索等服务。2022年,该部分收入为1.39亿元,在主营业收入中占比3.61%。

华强电子网2020年的收入中还有占比6.99%的授权分销业务,因为与深圳华强存在同业竞争问题,2020年整体剥离至深圳华强半导体科技有限公司(为深圳华强的子公司),此后,华强电子网不再从事授权分销业务。

华强电子网招股书显示,上市募集资金将用于:

数据中台项目

采购服务平台升级项目

SaaS 服务平台升级项目

信息服务平台升级项目

补充流动资金

华强电子网计划将服务范围向PCB及其他辅材、耗材等相关行业延伸,筛选并接入多家工厂,打造包含 PCB 打样、PCBlayout、SMT贴片、钢网等服务的一站式智造平台,实现 BOM 配单与PCB工厂打样一站式解决方案,解决小批量客户找PCB厂家难的问题。

所以,华强电子网、嘉立创、云汉芯城三家业务侧重点虽有所不同,但依托线上交易积累的大数据优势,正在向全产业链延伸,尤其是智能制造或协同制造的升级,通过上市募资,优化供应链服务,最终形成电子产业一站式服务体系。

03 产业互联网如何推动电子元器件行业发展?产业互联网是指利用信息技术与互联网,通过对传统产业进行数字化、智能化改造,充分发挥互联网在生产要素中的优化和集成作用,从而提升行业上下游交易、融资、物流仓储等各个环节的效率和安全性,实现更优的资源配置并降低运作成本。

在电子元器件行业领域,产业互联网对推进全链条升级改造和协同创新具有重要意义。

三家公司的招股书中,都描述了各自业务与产业互联网的结合——华强电子网招股书提到产业互联网192次;云汉芯城提到93次;嘉立创提到43次。

就电子元器件分销环节而言,传统流通渠道中主要以人工服务为主、效率较低,产业互联网服务模式的B2B商城有效解决了长尾采购需求零散高频、交期管理难、采购效率低下、品质不可控、货源渠道缺乏、采购流程繁复等行业痛点,大幅拓宽了采购渠道、保障产品品质并提升交付效率,能够以较低的服务成本为海量中小批量/中小企业现货需求订单(中长尾需求)提供涵盖产品选型、货源匹配、智能推荐、品质管控等在内的供应链服务。

此外,大数据和人工智能,可以应用于用户需求挖掘、物料匹配、产品替代推荐、交易授信、物流仓储、生产制造等全业务流程的多个场景中,实现对用户需求的精准把握,高效匹配供需资源,提高运营效率。

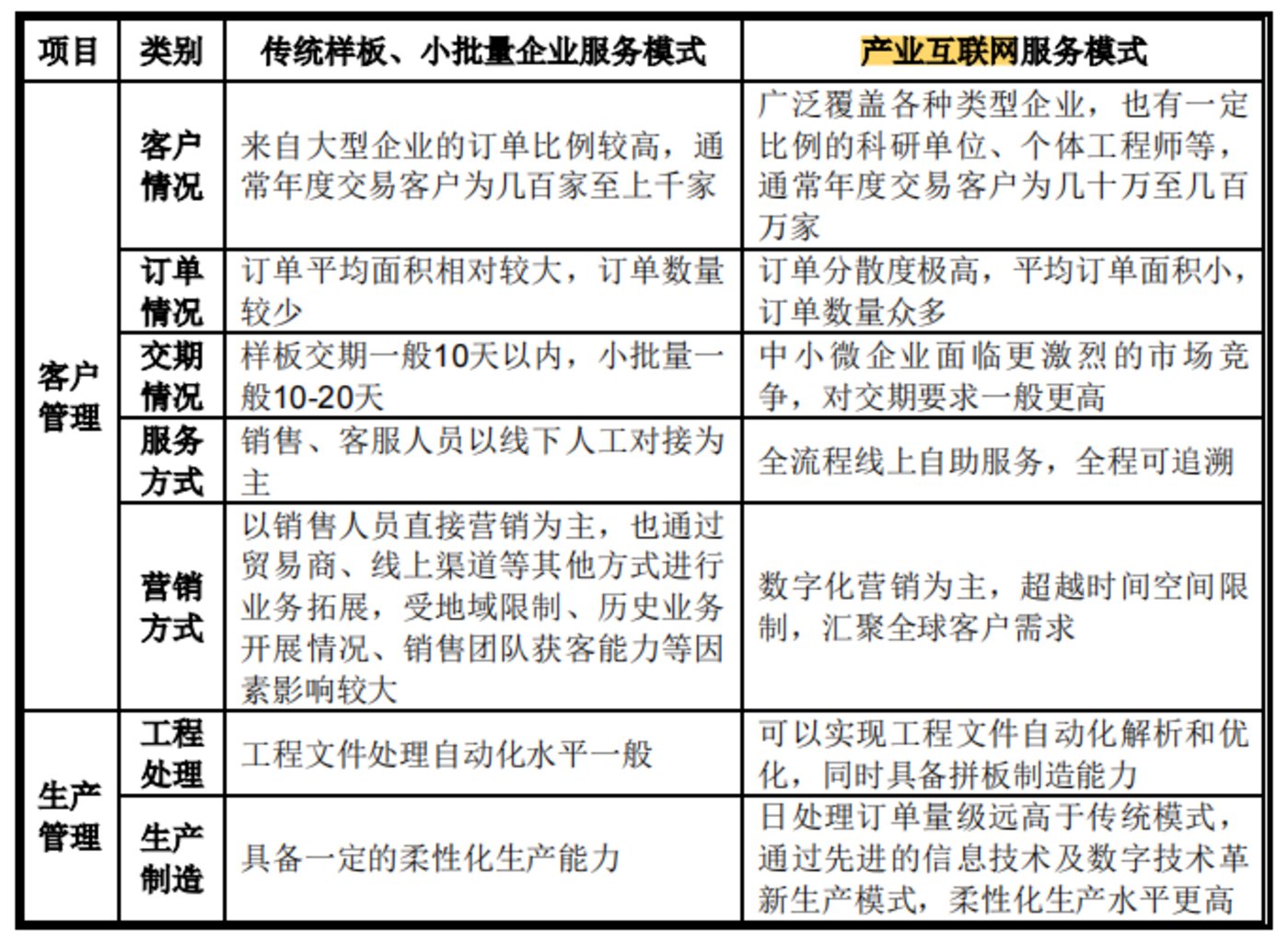

来源:嘉立创招股书

在PCB制造环节,产业互联网可以将传统制造升级为智能制造和协同制造,为样板、小批量板客户提供了更为智能化、柔性化的解决方案。

来源:嘉立创招股书

亿邦智库认为,小批量是数字供应链及产业互联网最好的切入方式之一,包括大客户的小批量长尾采购和中小企业采购,小批量能相对容易形成订单环节的电商交易场景,成为纵向拉通数字供应链与工业互联网的数字经济传动轴,延伸产业链服务环节。同时,小批量也具有横向拉动大批量的客户流量入口价值。小批量数字供应链是产业互联网重构产业链的代表模式之一。