2022年前三大电视芯片业者,共占有整体市场高达86% 的市场占有率,Omdia预计2023年将持续攀升至88%。全球头部电视品牌业者亦随着环境的变动,动态调整TV SoC的供应伙伴关系,取决关键在于单一供应来源的隐忧、不同电视目标区域市场、智能电视作业系统(OS)的选定等关键因素。

电视品牌调整TV SoC 的关键因素2021-2022IC 短缺议题: 于2021年面临此议题, 电视品牌采取探询更多家电视芯片供应

单一供应商隐忧: 若电视芯片仅有一家时,电视品牌欲降低风险、提高议价空间,将采取更多家电视芯片供应

不同区域市场的分配:电视针对不同区域市场,将需要更多客制化的服务,例如日本或欧洲等区域(数位电视讯号解码及规范不同)

电视芯片新功能及电视产品的规划方向:当电视品牌调整其电视产品组合及功能时,会选定具备有相关经验值的厂商,例如Roku OS、Fire OS及 Wi-Fi 6等

2023电视芯片关键趋势中美贸易战的趋势,可能将持续影响中系的电视芯片供应商

前三大电视芯片供应商之市场占有率将更为集中,预计2023年将达88%

韩系头部电视品牌将降低其自家(in-house)的电视芯片的趋势

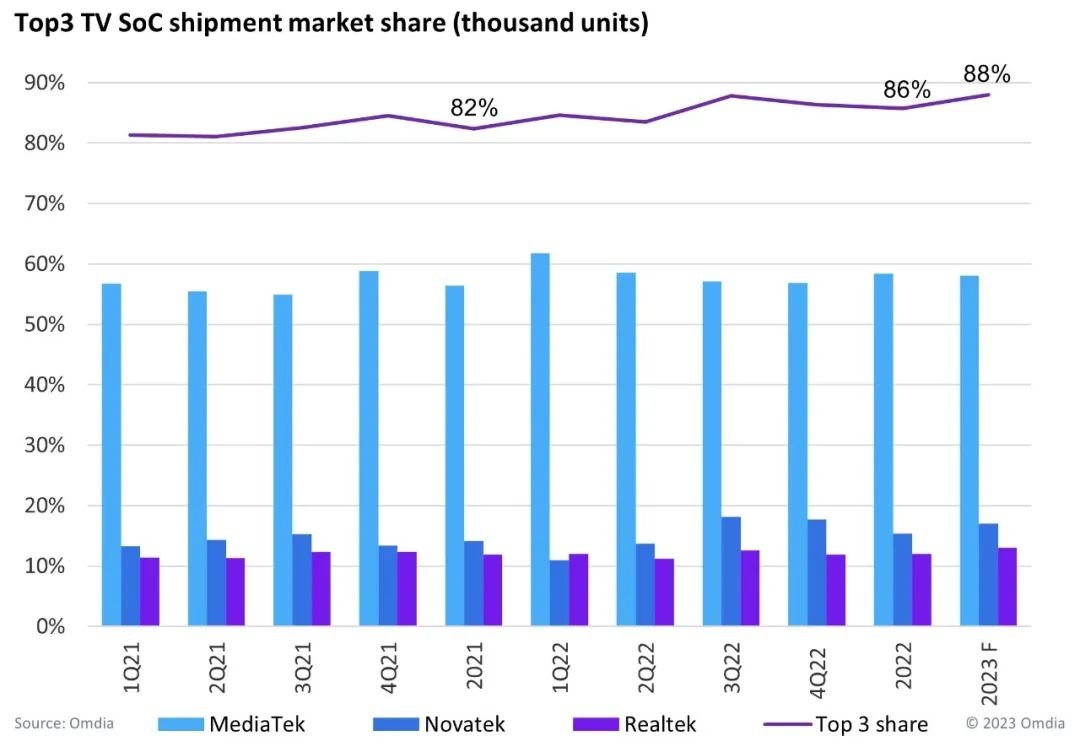

前三大电视芯片市占率将持续攀升前三大电视芯片供应商的市场占有率于2022年提升至86%,相较2021年的82%,成长4%,预计2023年将持续成长至88% (图一)。联发科(Mediatek)持续做为电视芯片的龙头,引领电视芯片市场,受惠于多元化的电视品牌客户,主要客户包含海信(Hisense)、索尼(Sony)、乐金(LG),以及新客户三星(Samsung)。三星由于2021年面临IC短缺的市场状况,开始寻求新的电视芯片伙伴。联咏(Novatek)的主力客户为Samsung,而Hisense成为2022年第二大客户,第三大客户则为飞利浦(Phililps)。瑞昱(Realtek)的主力客户为LG, 接续两大客户分别为TCL 及 Sony。

迎向2023年,则由于全球消费力道仍偏弱,预计消费者倾向购买中低阶电视机种,且头部品牌积极规划更多自有智能电视平台的电视产品,能预见Top2及Top3业者的出货市占将微幅增加,但龙头业者仍维持将近60%的头部地位。

图一、前三大电视芯片出货及市占率趋势 (000s)

Source: TV Cost & Price Forecast Model 4Q22 Analysis – April 2023, Omdia

头部电视品牌持续动态调整电视芯片采用比率IC短缺议题、单一供应来源的担忧、不同的区域所采用的电视信号、电视芯片提供的新特点及电视品牌对于整体年度产品规划的策略组合,将是影响选择及采用不同电视芯片的原因。电视芯片就像是电视产品的心脏般,将影响电视产品提供给消费者的使用体验,可以让智能电视使用更顺畅。

Samsung电视品牌于2022年可见其TV SoC的分配状况(图二),Mediatek自2022年9月开始出货,2022年占有约2%的比率,目前预计2023年将提升至18%,可预期Novatek及Samsung (in-house) 将减少在Samsung的TV出货占有率。

LG电视品牌于2022年可见其TV SoC的分配状况(图二),主力TV SoC供应商为Realtek ,其2022年占有率达51%,而Mediatek约占其30%的TV SoC占有率,其自家的LXS-LG (in-house) 主要专注于高阶机种,由于面临2023年的全球较弱的消费力道,预期占有率也将下修至16%。

Sony电视品牌于2022年可见其TV SoC的分配状况(图二),主力TV SoC供应商为Mediatek,双方已长期合作多年,其占有率高达91%,由于Sony 2023年电视机种将持续定位于高阶机种居多,故预计Mediatek将持续在Sony电视芯片的供应占有相当高的一席之地。

图二: 头部电视品牌采用电视芯片动态2022-2023 (share %)

Source: TV Cost & Price Forecast Model 4Q22 Analysis – April 2023, Omdia