中国经济网北京3月29日讯 上交所网站今日发布关于终止对先正达集团股份有限公司(简称“先正达”)首次公开发行股票并在主板上市审核的决定。

上交所于2023年5月19日依法受理了先正达首次公开发行股票并在主板上市的申请文件,并按照规定进行了审核。

日前,先正达和保荐人中国国际金融股份有限公司、中银国际证券股份有限公司分别向上交所提交了《先正达集团股份有限公司关于撤回首次公开发行股票并在主板上市申请文件的申请》《中国国际金融股份有限公司关于撤回先正达集团股份有限公司首次公开发行股票并在主板上市申请文件的申请》及《中银国际证券股份有限公司关于撤回先正达集团股份有限公司首次公开发行股票并在主板上市申请文件的申请》,申请撤回申请文件。根据《上海证券交易所股票发行上市审核规则》第六十三条的有关规定,上交所决定终止对先正达首次公开发行股票并在主板上市的审核。

先正达是全球领先的农业科技创新企业,主营业务涵盖植物保护、种子、作物营养产品的研发、生产与销售,并从事现代农业服务。

截至招股说明书签署日,农化公司直接持有先正达99.1%股份,为先正达的控股股东,同时农化公司的全资子公司麦道农化持有先正达0.9%股份。农化公司由国务院国资委履行出资人职责企业中国中化通过其全资子公司中国化工间接全资持有,因此先正达的实际控制人系国务院国资委。

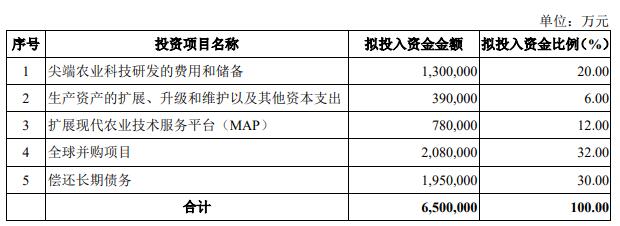

先正达原拟在上交所主板发行不超过278,612.5397万股(行使超额配售选择权之前),此外,公司可授予主承销商不超过初始发行股份数量15%的超额配售选择权。先正达拟募集资金650亿元,用于“尖端农业科技研发的费用和储备”“生产资产的扩展、升级和维护以及其他资本支出”“扩展现代农业技术服务平台(MAP) ”“全球并购项目 ”“偿还长期债务”。

先正达的联席保荐机构(主承销商)为中金公司、中银证券,联席主承销商为中信证券,保荐代表人为李扬和梁劲(中金公司),王丁和林行嵩(中银证券)。