10月19日上午,北京并行科技股份有限公司(以下简称“并行科技”,股票代码:839493.BJ)向不特定合格投资者公开发行股票并在北交所上市网上路演在全景路演举行。

投资者交流环节,问及并行AI云有关情况,并行科技董事长、总经理陈健介绍,并行AI云面向高校、科研院所、行业用户等在AI深度学习和科学计算等方向的GPU算力资源需求,提供高性能GPU算力资源及相关PaaS服务。并行AI云通过云主机和并行AI超算云裸金属集群两大形态供给资源,满足人工智能场景和高性能计算场景中对灵活性和规模化等多样化需求,提供包括多种型号的算力资源;预置大量深度学习框架、丰富的数据集、有效的开发工具,可快速搭建开发环境,帮助科研人员专注于算法模型的开发训练;提供专家团队7×24小时在线服务,方便科研人员省心、高效地专注科研工作。

天眼查信息显示,并行科技成立于2007年2月,后于2016年11月挂牌新三板,并在2020年8月进入创新层。公司是国内领先的超算云服务和算力运营服务提供商,聚焦应用真实运行性能,致力于为用户提供全面、安全、易用、高性价比的超算云服务。公司主要服务包括并行通用超算云、并行行业云、并行AI云等。同时,公司为用户提供超算软件及技术服务、超算云系统集成、超算会议及其他服务,打造超算云服务生态闭环,全方位服务用户。

并行科技以“助力科技强国,让计算更简单”为使命,聚合中国各大超算中心的算力资源,并通过共建集群模式扩充自有算力资源池,以算力PaaS化为最终用户提供高性能计算和相关IT服务。公司以PaaS层为基础构建SaaS化平台,对超算应用进行服务化封装,用户可以以交互式命令行、图形界面、开放应用接口等多种渠道访问超算应用,并能在标准应用基础上进行二次开发。公司已实现超过200款超算应用软件SaaS化,形成了集算力资源、应用资源、服务资源和人才资源于一体的超算云服务平台,方便用户弹性按需使用CPU及GPU算力资源。

值得一提的是,并行科技现位于中国超算云行业的第一梯队,公司在业务规模、技术能力、行业人才培养等方面均保持较高水平。根据弗若斯特沙利文,按2021年度收入规模排名,公司系中国第一大独立超算服务商及中国第一大通用超算云服务商;根据2019至2021年收入增速排名,公司亦是超算云业务增速最快的头部企业。目前,并行科技拥有约65万个超算云计算核心,具备成熟且强大的技术服务能力,与阿里云、华为云等头部企业处在同一梯队。

全景网注意到,公司自成立以来一直坚持持续研发并形成了以核心技术为基础开展各项业务,2020年-2022年,以及2023年上半年,并行科技核心技术形成的收入占营业收入比例为83.72%、81.23%、87.42%及80.21%。经过多年的行业探索,公司形成了大规模分布式超算集群运行数据采集与分析技术、应用全生命周期监控与分析技术、多地域跨网络跨集群的云调度技术、集群内智能调度技术、超算业务化计算支撑平台及其相关技术、应用软件SaaS化平台技术、应用优化技术等多项核心技术。截至2023年6月30日,公司及其子公司已拥有25项发明专利,2项外观设计专利及130项已登记的计算机软件著作权。

作为中国计算机学会金质会员、中科院计算机网络信息中心超级计算创新联盟理事单位,并行科技自2016年起连续协办多届全国高性能计算学术年会(HPCChina),并获得国家级高新技术企业、北京市“专精特新”中小企业、中关村高新技术企业认定,具有较高的行业地位与技术水平。

需要特别指出的是,公司重要子公司北龙超云由中科院计算机网络信息中心、北京市怀柔区政府等共同出资设立。根据中国计算机学会高性能计算专业委员会发布的2022年中国高性能计算机性能TOP100排行榜,北龙超云T6分区、A6分区、A分区登上榜单第8、11、12位,连续三年获得“通用CPU算力性能第一名”。依托北龙超云的优质算力资源,公司可充分保证用户的计算需求及优质体验。

客户与品牌方面,通过多年来在运维服务与运维软件方面的拓展,积累了大量超算中心合作伙伴、应用软件开发商和超算用户资源。全景网获悉,并行科技现已与国家超级计算广州中心、国家超级计算无锡中心、国家超级计算长沙中心、国家超级计算济南中心、国家超级计算深圳中心等各类超算中心建立稳定合作关系;客户方面,公司已累计为超过两万来自于科研教育、航空航天、石油勘探、智能制造、地球环境、生命科学、人工智能等各应用领域的终端用户提供超算云服务,客户包括清华大学、北京大学、中国科学院力学研究所、三一汽车制造有限公司、长城汽车股份有限公司、奇瑞汽车股份有限公司等,具有较强的客户资源优势。

市场面,随着5G、AI计算、区块链等新技术的推广普及,当前的算力资源仍不够满足下游用户的超算服务需求。在“新基建”的大背景下,国家启动实施“东数西算”工程,助力我国全面推进算力基础设施化,以满足高校科研实验室、企业和研究所高速增长的计算需求;与此同时,近年来,在行业头部企业的积极推动下,超算云服务的市场推广和应用得到大大提高,市场教育程度趋于成熟。业内人士指出,未来,随着超算云服务矩阵的愈发完善,下游客户的计算需求和服务体验将得到持续改善,超算云渗透率将从下游客户数量和下游客户业务采购量两个维度,实现“双轮驱动”、快速增长;此外,云服务模式的成功在中国市场已经得到初步验证,越来越多的企业对云服务模式下的灵活结算、快速部署与拓展表现出认可,随着企业上云趋势的日益显著,超算服务上云的接受度正不断提高,拉动超算云服务市场的增长。

财务方面,在强大的核心技术、过硬的产品力及市场等多重有利因素支撑下,近年来,并行科技营业收入规模保持着稳健增长的态势。据公司招股书,2020年-2022年以及2023年上半年,公司分别实现营业收入1.23亿元、2.20亿元、3.13亿元与2.03亿元,其中,2020年度至2022年度年复合增长率达到59.72%,处于快速增长期。

本次公开发行股份初始发行数量1,000.00万股,发行后总股本为5,673.00万股,初始发行数量占发行后总股本的17.63%(超额配售选择权行使前)。并行科技授予中金公司不超过初始发行规模15%的超额配售选择权,若超额配售选择权全额行使,则发行总股数将扩大至1,150.00万股,发行后总股本扩大至5,823.00万股,本次发行数量占超额配售选择权全额行使后总股数的19.75%(超额配售选择权全额行使后)。

并行科技本次发行价格为29.00元/股,超额配售选择权行使前,预计募集资金总额为2.90亿元,扣除发行费用4,284.10万元(不含增值税)后,预计募集资金净额为2.47亿元;若超额配售选择权全额行使,预计发行人募集资金总额为3.34亿元,扣除发行费用4,637.55万元(不含增值税)后,预计募集资金净额为2.87亿元。

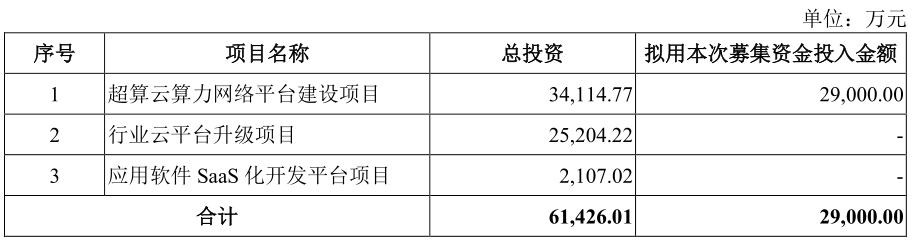

根据安排,本次所募资金扣除发行费用后,将用于超算云算力网络平台建设项目、行业云平台升级项目以及应用软件SaaS化开发平台项目。具体来看:

超算云算力网络平台建设项目拟通过购置先进的高性能计算设备并开展相应的研发工作升级现有超算云平台,利用新设备产生的增量算力资源进一步扩充公司算力资源池,提升超算云平台的计算性能,进一步建成多地域、跨分区的统一超算云算力网络平台,以期提供更好的超算应用SaaS化服务,进而提升产品竞争力、知名度及市场占有率,实现效益的增长;

行业云平台升级项目的建设目标将实现“ParaCloud企业版功能升级,实现多行业支持能力”“扩容计算节点,应对计算需求增长”以及“拓展生命科学、动漫渲染、EDA等新兴行业产品”三大目标;

而应用软件SaaS化开发平台项目则致力于构建高性能计算服务化体系及其业务系统,包括制定高性能计算服务化模型、体系结构相关标准规范、研究支撑高性能计算服务化体系所需的关键技术、开发拥有自主知识产权的高性能计算服务化系统及高性能应用服务化支撑套件、完成商业应用和开源应用的服务化接入、在高性能计算环境中进行部署、实现服务化体系的大规模运营,并在实际运营中探索与完善高性能计算服务化体系的先进管理方法。业内人士表示,本项目通过对不同类型应用的服务化改造,探索服务化体系的管理方法,可促进计算服务化生态系统的可持续发展,进一步丰富并行科技超算云平台上的SaaS化应用,从而促进超算云平台的发展,提高其市场占有率。

目前,并行科技提供中国超算算力、应用、用户一体化云上科研工作环境。未来,并行科技强调,公司将提供包括超算中心选型配置、超算中心运营、超算云服务等在内的全链条算力资源运营服务。其中,在超算云服务方面,公司将聚焦各类客户在不同场景下的业务需求,持续推出满足各行业、各领域科研需求的综合性超算云服务解决方案,为高等院校、科研院所、企业用户等提供更加灵活、全面的超算云服务,推动我国科研事业的发展、新兴产业的进步和传统产业的突破升级。

并行科技本次发行网上申购时间为2023年10月20日(T日)的9:15-11:30、13:00-15:00;发行代码为“889493”。(全景网 吴锐)