5月23日,有消息称,阿里云智能被曝开始进行组织岗位和人员优化,整体比例约7%,补偿标准为N+1+1。

虽然阿里云智能对此回应称,“只是正常组织岗位和人员优化”,但云产业红利退散的痕迹,实际上在头部云厂商的排名上是有迹可循的。

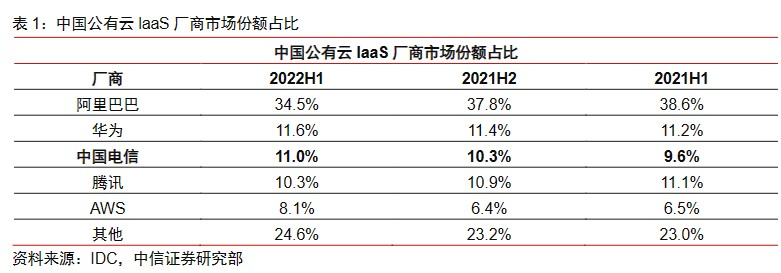

最早在2022年下半年,头部云厂商的排名已经发生了变化。

其中,阿里云市场份额从36.7%降至31.9%,排名保持第一;华为云市场份额从10.8%增至12.1%,排名从第三升至第二;天翼云市场份额从8.9%增至10.3%,排名从第四升至第三。

很显然,最初三大互联网云厂商占据头部的格局,在运营商云的提速下已经分崩离析。

而进入2023年,面对营运商云的提速,互联网云集体性大降价以及阿里的人员优化,某种程度上似乎成为了互联网云厂商唯一不多的应对方式。

4月26日,先是阿里云宣布启动大规模降价:核心产品价格全线下调15%至50%,存储产品最高降50%;腾讯云也宣布对多款核心云产品降价,部分产品线最高降幅达40%;同日,移动云宣布全线产品降价,最高直降60%。

即便如此,面对有网、有云、有技术、有资源的三大运营商以及当下增量有限的云市场,通过价格战来换量到底能不能成为互联网云的最优解,还需要打上一个问号。

数据来源:数据猿

一、企业服务严重割裂的云市场

目前就国内云市场来看,虽然阿里云和百度云已经实现盈利,在云厂商排名上,营收为776亿元的阿里云也仍然排名第一。

但有一说一,如果将阿里云放在营运商云层面进行对比,营收同比增长7.2%的阿里云,也不过尔尔。

根据数据显示,天翼云、移动云、联通云在2022年营收中分别为579亿、503亿元、361亿元,分别同比增长107.5%、108.1%以及121%。

而三大运营商云之所以能够获得高于互联网云的增速,其原因在于三大运营商云在政企云及专属云市场中份额占比较高。

当然,互联网云的增速下滑,也并非仅仅出现在2022年。

回过头来看,如果将近几年的营收数据做对比就会发现,互联网云的营收增速实际上早已处于下滑状态。

数据来源:创头条

先是阿里云,2020年第三季度,阿里云营收增速达到60%。但到2021年第四季度,增速为20%,而到2022年第二季度,增速进一步下降至10%。

腾讯云也处于相对失速中。2019年,腾讯云收入达170亿元,同比增长超86.8%。2019年之后,腾讯没有单独披露云业务收入,而是将其归入“金融科技及企业服务”。

从2021年第一季度开始,腾讯“金融科技及企业服务”收入增幅进入下降通道,2021年第一季度为40.7%,到2022年第二季度,增幅为0.8%。

而百度智能云2020-2022年营收分别为130亿元、151亿元、177亿元,同比增长率则分别为179%、16%、17%。

数据来源:IDC

通过往年的发展指标看,互联网云增速下滑背后的原因实际上十分明了。

阿里云从2022年4月开始砍新户优惠,开始转向盈利和风险控制,增速不再是考核的重心,盈利才是。同样的,腾讯云砍了很多云市场部门,同时这些部门开始自负盈亏。

直白一点来说,前期的飞涨是新用户多导致的短暂现象,但如今价格已经没有优惠力度,老用户续费降低,导致增速下降。

更重要的是,政企市场以外的新用户存量不足,导致互联网云在云市场已经难以吸引更多新用户。

2023阿里云最新gpu云服务器价格

而天翼云、移动云、联通云等三大运营商则差差相反。借助政企市场,三大运营商从2021年以来都进入快速发展通道,在2022年上半年收入增幅都超过100%。

更重要的是,在增速明显放缓的云市场下,互联网云也产生了极大的压力。

根据IDC最新发布的《中国公有云服务市场(2022下半年)跟踪》报告显示,2022年下半年中国公有云服务整体市场规模(laaS/PaaS/SaaS)达到188.4亿美元,其中laaS市场同比增速15.7%,PaaS市场同比增速为31.8%。

从laaS+PaaS市场来看,2022下半年同比增长19.0%,与2021年下半年同比增速(42.9%)相比下滑23.9%,与2022上半年同比增速(30.6%)相比下滑11.6%,增速明显放缓。

二、得不偿失的价格战

亚马逊云科技曾表示:“降价就是核心策略”。

而阿里云对此更是身体力行。阿里巴巴集团CEO、阿里云智能集团CEO张勇表示,阿里云致力于“让算力更普惠”,这次大规模降价是希望将技术红利更多回馈给客户和伙伴,持续降低用云成本,扩大云的市场空间。

某种程度上,“更普惠”的背后实际上是为了获取更多的新客户以及更高的市场份额。

而先发者又具有极强的带动性,加入价格战成为了互联网云以及众多传统云厂商必须押注的牌局。但降价在短期内必然会对公有云服务商盈利具有一定的影响。

然而也可以见得,根据目前拥有全球最大营运商云的中国电信董事长柯瑞文透露,2023年天翼云的目标是营收达到千亿规模。

某种程度上,面对存在被天翼云反超的可能,主动降价稳住市场是阿里云不得不做的事情。

但也需要明白,在发展中的云市场,价格战并非是当下唯一的竞争手段,该阶段的价格战有效性也并不高。

首先,就互联网云市场而言,阿里云的确具有一定降价的资本。

根据亿欧网统计的数据显示,和十年前相比,阿里云计算、储存产品成本累计分别下降了80%和近90%。

阿里云参与降价的产品有几个共同特点:应用范围广,产品线丰富、适配行业广泛,成本逐渐降低,这是阿里云降价的底气。

不过,其他云厂商则未必。

2022腾讯全球数字生态大会上,腾讯云与智慧产业事业群CEO汤道生曾提出,腾讯云将从集成方转向被集成方——“宁要150斤的强壮,也不要200斤的虚胖。”

于是,腾讯过去两年间对云计算业务的口径,往往都有改善毛利率一项。但就2023年第一季度不足3%的毛利率增速来看,存在增长但算不上明显。

更直观一点,从腾讯云降价的力度看就会发现,其对自身的毛利率有所顾及。

而初步实现盈利,尚未喊出降价口号的百度云,更像是处于观望阶段。

原因在于,一季度的盈利更多是出于减少大型亏损项目,更注重高利润交易所获得。也可以说,当下的百度云更偏向于发展当下的大模型。

老虎国际发布的研报提到,百度的企业客户对文心一言有较强需求,其中许多是新的云客户。

但说到底,在新一轮价格战中,有降价资本且降价力度足够大的阿里云,是很难被众多新老客户所舍弃的。

加之因为受处理计算能力限制,需要分配计算资源来训练模型的文心一言短期或许无法为百度提供收入。

可以猜测,在众多云厂商市场份额停滞不前的背景下,当市场价格战导致新用户往阿里云或腾讯云任何一方开始倾斜的时候,加入价格战某种程度上就会成为百度云迫不得已的选择。

值得注意的是,明白通过以价换量并不能为营收带来更多利润,甚至还会因为“价格战”而面临盈利困境的部分云厂商,已经开始寻找新的策略提升其盈利能力以及行业竞争力。

三、2023年,想方设法增长

从厂商整体动作上看,部分云厂商已经开始进行内部的战略调整。

其中最早调整战略方向的是腾讯云,为了真正的达到扩展边界的目标,腾讯云与蔚来开始进行深度绑定。

2022年11月28日,腾讯与蔚来在深圳签署战略合作协议。双方将在自动驾驶云、智能驾驶地图、数字生态社区等领域展开深度合作,以支持蔚来的自动驾驶技术研发及用户体验创新。

而当中最值得关注的内容为“面向高等级自动驾驶,腾讯云将支撑蔚来自动驾驶从研发到运营所需要的大规模数据存储、运算和模型训练。”

参考摆脱激光雷达,仅仅通过摄像头+云计算达到较低成本,为特斯拉贡献了3.2亿美元营收的自动驾驶FSD增值订阅服务来看,成就蔚来的未来,实际上也是成就腾讯云自身的未来。

另一边,窥探到政企市场这一蓝海的腾讯云,则在云厂商排名发生变化前的2022年7月,腾讯云将发展方向对准了政务、能源等层面,成立了单独的业务线。

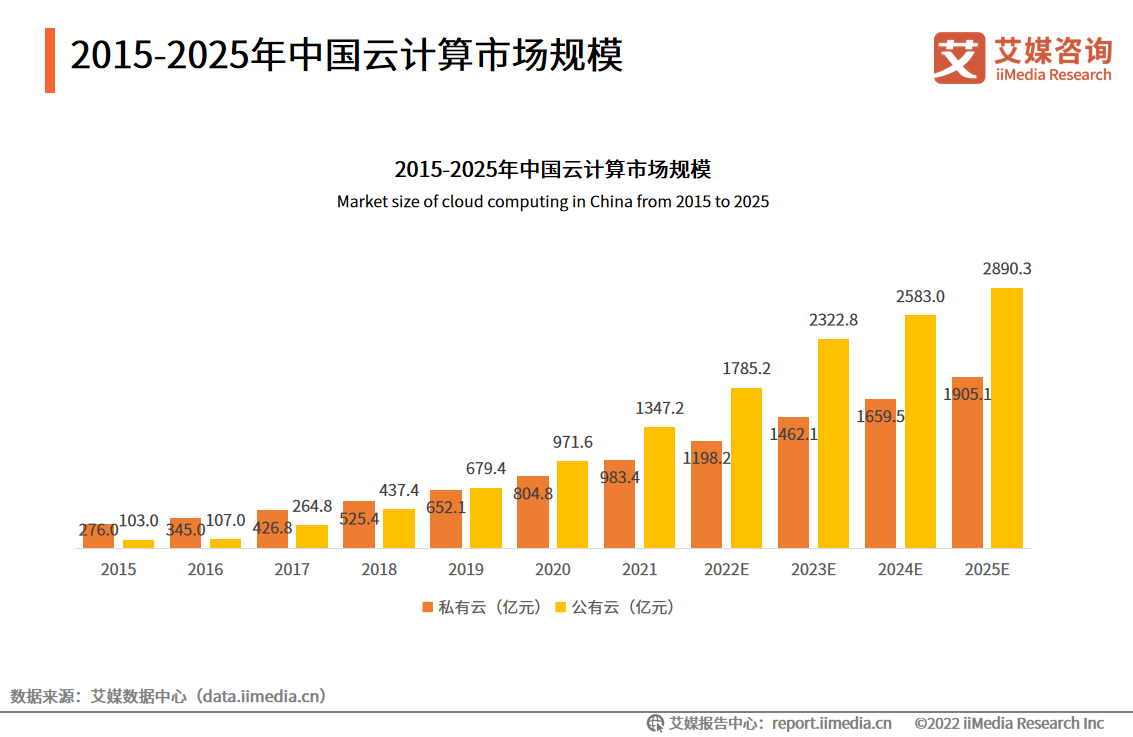

根据科智咨询最近发布的《2022-2023年中国IDC行业发展研究报告》显示,未来公有云市场仍有望以30%以上的速度快速发展。

然而需要说明的是,虽然借助于政企云市场的爆发,云厂商可以从中获取收益,但早在2017年,通过0.01元超低价投标所获得的某政务云顶项目,也并没有让腾讯云原地起飞。

而面对竞争相对激烈的政务云市场,阿里云则对处于上云第二阶梯的金融服务、电讯及公共服务相对激进。

根据阿里2022年第三季度财报显示,在阿里云的收入构成中,来自于非互联网行业客户的收入占比进一步提升至58%,尤其是在金融服务、电讯及公共服务行业增长迅速。

有意思的是,通过第二阶梯来发展第二增长曲线已经成为互联网云产商的发展方向,但对于需要一定行业知识储备的第三阶梯几乎没有涉及。

这说明,完全不同于互联网企业需求的制造业、能源等第三阶梯企业,推进数字化的成本实际上也更高。

但从长期来看,涵盖各行各业的产业端,或许更能为云厂商提供持久的增量,一部分原因在于,企业对数据安全性有所顾忌。

根据麦肯锡调研数据显示,未来几年,中国的云迁移速度将与世界其他地区基本保持一致,但是只有11%的受访企业计划以使用公有云为主,更多企业希望选择本地服务器或者私有云方式进行云迁移。

参考:

数据猿:价格战一触即发!阿里云、腾讯云、移动云“先降为敬”

钛媒体官方网站:公有云赛道正发生两个深层次演变

新浪财经:多家厂商纷纷“以价换量” 云计算市场新一轮“价格战”来袭

甲子光年:一季度财报发布,阿里云、腾讯云、百度云谁更欢喜谁更愁?

特别声明:本文为合作媒体授权DoNews专栏转载,文章版权归原作者及原出处所有。文章系作者个人观点,不代表DoNews专栏的立场,转载请联系原作者及原出处获取授权。(有任何疑问都请联系idonews@donews.com)